Acht jaar btw-compensatiefonds

17 oktober 2012 om 21:38 0 reacties

In 2003 werd voor gemeenten en provincies het btw-compensatiefonds ingevoerd. Het doel was de verstoring te elimineren die de heffing van btw zou hebben bij de keuze tussen het uitvoeren van taken in eigen beheer en het uitbesteden aan een private partij. Dit artikel beschrijft aan de hand van enkele – ook recent uitgevoerde – evaluaties de toegevoegde waarde van het btw-compensatiefonds voor de decentrale overheden.

| Recent is het btw-compensatiefonds uitgebreid geëvalueerd. De evaluaties laten zien dat gemeenten vaak heel andere motieven dan het budgettaire hanteren om taken al dan niet uit te besteden. De toegevoegde waarde van het fonds is tot nu toe dan ook beperkt gebleven. Daarnaast ging de invoering van het fonds gepaard met een aantal overgangsproblemen. In het Regeerakkoord is het voornemen opgenomen een btw-compensatiefonds in te voeren voor de care en de cure-sector. Gegeven de uitkomsten van de verschillende evaluaties, is het wenselijk eerst een gedegen ex-ante evaluatie uit te voeren om scherp te krijgen in welke mate aanbieders in de zorg daadwerkelijk hinder ondervinden van de heffing van btw en of de invoering van een compensatieregime gewenst is. |

Btw-compensatiefonds

Eind jaren negentig nam de belangstelling voor de private uitvoering van publieke taken sterk toe. Internationaal empirisch onderzoek liet zien dat door uitbesteding van deze activiteiten grote kostenbesparingen konden worden gerealiseerd, zonder nadelige gevolgen voor het kwaliteitsniveau (Domberger en Jensen, 1997). Echter, het Europese btw-regime veroorzaakt bij de meeste publieke taken een drempel tot uitbesteden, doordat in geval van uitbesteden aan een private partij btw in rekening moet worden gebracht. Bij uitvoering door een overheidsorganisatie zelf, drukt de btw alleen op de kosten van inkoop, maar niet op de loonkosten. Daardoor kan het zijn dat private partijen efficiënter kunnen presteren, maar dat door de heffing van btw de uiteindelijke kosten toch hoger zijn. Hierdoor zijn overheden niet in staat een optimale afweging te maken tussen uitvoering in eigen beheer en uitbesteden aan een private ondernemer en lopen zij potentiële efficiencyvoordelen mis.

Deze fiscale verstoring geldt niet voor alle activiteiten van de decentrale overheden. Globaal volgt uit de Europese btw-wetgeving een onderscheid in drie typen activiteiten: (1) belaste ondernemersprestaties, (2) vrijgestelde ondernemersprestaties en (3) niet-ondernemersprestaties (doorgaans overheidsactiviteiten). Bij veel werkzaamheden handelt een overheid als ondernemer. In dat geval wordt btw in rekening gebracht bij de afnemer en kan de btw over de inkoop van goederen en diensten in aftrek worden gebracht. Voor een aantal bij wet bepaalde activiteiten – onder andere culturele voorzieningen, gezondheidszorg en onderwijs – is sprake van vrijgestelde prestaties. Voor deze activiteiten hoeft bij de afnemer geen btw in rekening te worden gebracht, maar vindt ook geen vooraftrek van btw plaats. De bij inkoop betaalde btw blijft onderdeel van de uiteindelijke kosten.

Onder bepaalde voorwaarden blijft een activiteit geheel buiten de heffing van btw, er is dan sprake van niet-ondernemersprestaties. Doorgaans gaat het om overheidsactiviteiten. Ook in dat geval blijft de bij inkoop betaalde btw onderdeel van de kosten. De btw-problematiek rond de keuze tussen zelf doen en uitbesteden speelt zowel bij de vrijgestelde (categorie 2), als bij de niet-ondernemersprestaties (categorie 3). Vrijgestelde prestaties – bijvoorbeeld in de zorg – kunnen ook geleverd worden door private ondernemers, die dan ook met deze verstoring te maken hebben.

Enkele Noord-Europese landen kenden al een budgettaire compensatie voor deze btw-lasten (Wassenaar en Gradus, 2004). In Nederland werd op 1 januari 2003 een dergelijk fonds geïntroduceerd voor gemeenten, provincies en kaderwetgebieden (Wassenaar, Wolvers en Bijl, 2003). Door de betaalde btw over het grootste deel van hun niet-ondernemersprestaties te vergoeden, ontstond voor deze activiteiten – voor wat betreft de btw – een gelijk speelveld tussen zelf doen en uitbesteden. Daarnaast werd de invoering van het fonds onderbouwd door te stellen dat het fiscale constructies tegenging en dat het eenvoudiger zou worden om tussen overheden personeel uit te wisselen. Omdat een groot deel van de activiteiten van deze overheden vrijgestelde ondernemersprestaties zijn, bleef hiervoor de btw-verstoring bestaan. De minister van Financiën hanteerde daarvoor destijds het argument dat deze prestaties zowel door private als publieke partijen aangeboden worden en dat een compensatieregime dat beide groepen zou bedienen te complex zou zijn (Tweede Kamer, 1999-2000). Bij de invoering van het fonds werd geen ex-ante evaluatie uitgevoerd naar de omvang van de verstoring door de btw-heffing. Mede door de tijdgeest werd ervan uitgegaan dat dat probleem zich daadwerkelijk in grote mate voordeed.

Evaluaties

Voor de invoering van het fonds waren de vertegenwoordigers van de gemeenten en provincies (VNG en IPO) redelijk kritisch over het voornemen, vanwege de potentiële administratieve lasten en budgettaire effecten in verhouding tot de beperkt ingeschatte toegevoegde waarde van het fonds. Toch gingen zij uiteindelijk akkoord met de invoering.

Met de introductie van het fonds ontstonden verschillende overgangsproblemen, die gedeeltelijk pas vlak voor, of zelfs na de invoering van het fonds zichtbaar werden. Zo ontstond er een langslepende discussie met de Europese Unie over de declaratie van btw, met uiteindelijke een budgettaire last voor het Rijk. Gemeenten en provincies moesten hun administraties ingrijpend aanpassen, wat lastig bleek omdat zij daarvoor vrijwel nooit met de heffing van btw te maken hadden. Het meest complexe probleem, de activaproblematiek, hing samen met de btw die onderdeel was van de activa die bij invoering van het fonds nog op de balans stonden, maar waarvoor geen compensatie van btw werd gegeven. De gemeenten moesten de lasten van deze btw nog nemen in hun exploitatie, terwijl uit het compensatiefonds hiervoor geen middelen werden verstrekt. Dit leidde tot forse budgettaire effecten doordat het fonds gebaseerd is op het kasverplichtingenstelsel van het Rijk, terwijl de decentrale overheden hun administratie baseren op het baten-lastenstelsel (Wassenaar, 2004). De budgettaire effecten op kasbasis, vanwege het verschil tussen de verlaging van de uitkering uit het gemeente- en provinciefonds en de btw-compensatie voor een individuele gemeente of provincie, waren ook relevant, al werden deze effecten de eerste jaren gedempt.

Na invoering werd op een aantal aspecten het fonds geëvalueerd, bijvoorbeeld de wijze van voeding van het fonds, de administratieve lasten en de wijze waarop de activaproblematiek werd opgelost, maar een analyse naar de effectiviteit van het fonds werd de eerste jaren niet uitgevoerd.

Wassenaar et al. (2010) voerden in 2006 een eerste evaluatie uit naar de effectiviteit van het fonds door alle gemeenten te bevragen naar veranderingen in de mate van uitbesteden sinds 2003. Daarnaast werd hun een beoordeling van de toegevoegde waarde van het fonds gevraagd. Het onderzoek liet zien dat gemeenten van mening zijn dat de btw de keuze tussen zelf uitvoeren en uitbesteden niet verstoorde, wat grote vraagtekens plaatste bij de politiek-bestuurlijke legitimiteit van het fonds. Ook in de praktijk was er geen duidelijke ontwikkeling zichtbaar in de mate waarin gemeenten in deze jaren activiteiten uitbesteedden. Gemeenten stelden in het onderzoek dat andere motieven dan de budgettaire leidend waren in de keuzes al dan niet uit te besteden. Voorbeelden daarvan zijn de beschikbaarheid van specifieke kennis of voldoende personeel, de kwetsbaarheid van de uitvoering van bepaalde activiteiten en de zorg voor lokale werkgelegenheid. Deze uitkomsten waren aanleiding nader te onderzoek te doen naar de motieven van gemeenten om taken al dan niet uit te besteden.

Waarom besteden gemeenten taken uit?

Om een beter beeld te krijgen van de motieven van gemeente om taken zelf uit te voeren dan wel uit te besteden werden in 2009 zeventien gemeentesecretarissen geïnterviewd. Dit onderzoek – dat vorig jaar uitgebreider is beschreven in dit tijdschrift (Wassenaar, 2010) leverde een beeld op van de gemeentelijke redenen voor uitbesteding. De interviews lieten in het algemeen zien dat de institutionele wijze van uitvoering niet een belangrijk onderwerp is voor het gemeentelijke management en al zeker niet voor politici. Gemeenten evalueren niet systematisch de uitvoering van hun activiteiten op kosten en kwaliteit, in vergelijking met andere partijen. Als een activiteit adequaat wordt uitgevoerd en er zijn geen klachten vanuit de gemeentelijke organisatie of de burgers, ontbreekt eenvoudigweg de aanleiding om na te denken over al dan niet uitbesteden. Een aantal geïnterviewden stelt ook dat de financiële positie van hun gemeente geen aanleiding gaf na te denken over kostenreductie.

Echter, als er structurele ontevredenheid bestaat over de uitvoering, bijvoorbeeld door matige kwaliteit of hoge kosten, wordt de wijze van taakuitvoering – en daarmee eventuele uitbesteding – een relevant bestuurlijk onderwerp. Zeker als het taken betreft die burgers direct raken wordt het onderwerp ook politiek van belang. Achterblijvende kwaliteit is zichtbaar in aspecten als gebrek aan expertise of een hoog ziekteverzuim. Deze kunnen ook de aanleiding zijn activiteiten weer zelf uit te voeren, na een aantal jaren uitbesteden aan private partijen. Ook de bouw van een nieuwe accommodatie is een gelegenheid na te denken over de wijze van uitvoering, vooral bij interne taken zoals catering en schoonmaak. Datzelfde geldt bij de overdracht van taken door het Rijk of de wijziging van wet- en regelgeving.

Als verschillende motieven beoordeeld worden, blijkt het efficiencyargument het meest relevant. Zowel private ondernemers als publieke samenwerkingsverbanden zouden volgens de geïnterviewden goedkoper kunnen werken, door schaaleffecten bij de inzet van kapitaalgoederen, meer specialisatie en standaardisatie. Vaak wordt een hogere efficiency van uitbesteding verondersteld en wordt een kostprijsvergelijking niet gemaakt. Ook ideologische overwegingen zijn relevant bij de discussie over het al dan niet uitbesteden van taken. Verder kunnen institutionele motieven – in het bijzonder de stabiliteit van dienstverlening – en pragmatische argumenten, zoals de beschikbaarheid van voldoende expertise binnen de gemeente, van belang zijn. Een aantal van deze argumenten – die onderling samenhangen – zijn vooral bij de kleinere gemeenten van belang, zoals de hogere kwaliteit van externe dienstverleners, de beperkt aanwezige kwaliteit in het eigen gemeentelijke apparaat en de continuïteit van dienstverlening. Andere argumenten hebben minder gewicht en spelen hoogstens voor individuele gemeenten een rol. Uit de interviews kwam duidelijk naar voren dat de invoering van het btw-compensatiefonds – en de mogelijke grotere efficiencyvoordelen van uitbesteding – geen argument waren om na te denken over het uitbesteden van taken.

De uitkomsten van dit onderzoek sluiten goed aan bij de bevindingen van Wassenaar et al. (2010) en geven daaraan een verdieping. Beide onderzoeken laten duidelijk zien dat naast kostenoverwegingen andere motieven minstens zo belangrijk zijn in keuzes om taken al dan niet uit te besteden.

Beleidsdoorlichting

In 2008 startte het ministerie van Financiën een beleidsevaluatie – een beleidsdoorlichting – van het btw-compensatiefonds, gericht op de effectiviteit en doelmatigheid van het fonds (APE/Rebelgroup Advisory, 2010; Ministerie van Financiën, 2010). Over de verstoring in de beslissing over in- of uitbesteden concludeert het ministerie dat de ongelijke btw-behandeling van in- en uitbesteden per definitie is opgelost op het moment dat het btw-compensatiefonds is ingevoerd. Wel zijn er strategische, politieke en beleidsmatige beslissingen die meer impact hebben op de keuze tussen zelf doen en uitbesteden dan de economische efficiency. Deze conclusie sluit aan bij de hiervoor beschreven onderzoeken.

Daarnaast is er volgens deze evaluatie bij de decentrale overheden een gebrek aan kennis over de mogelijkheden tot uitbesteden. Dit leidt tot een impliciete voorkeur voor uitvoering in eigen hand en daarmee tot een ongelijkheid op het speelveld. Tot slot ontbreekt het bij de decentrale overheden aan transparantie over de kostprijzen waardoor het moeizaam is om een objectieve keuze voor in- of uitbesteden te maken. In het geval dat het financiële argument in eerste instantie niet doorslaggevend is, zal de desbetreffende gemeente of provincie achteraf wel uitzoeken wat de mogelijkheden voor compensatie zijn. Overigens is wel de verwachting dat onder druk van de bezuinigingen financiële argumenten een grotere rol gaan spelen bij de discussie over zelf doen of uitbesteden.

Ten aanzien van het eerste neveneffect, problemen bij de uitwisseling van personeel, is in de evaluatie geconcludeerd dat bij personeelsuitwisselingen het btw-compensatiefonds geen rol speelt. Dit kan geïnterpreteerd worden als een teken van succes van het btw-compensatiefonds: de btw is als factor geneutraliseerd, wat juist de bedoeling van het btw-compensatiefonds was. Ten aanzien van het tweede neveneffect, het aangaan van btw-constructies, is geconcludeerd dat deze sterk zijn afgenomen.

Uit het onderzoek van Financiën is niet gebleken dat het fonds tot meer uitbesteding heeft geleid en laat staan de hiermee veronderstelde doelmatigheidswinst. Daarmee is volgens het ministerie niet gezegd dat het fonds niet tot doelmatigheidswinst heeft geleid, het directe verband is alleen niet aangetoond. Het kan daarnaast ook nog zo zijn dat gemeenten of provincies een dienst zelf goedkoper of beter weten uit te voeren.

Al voor de instelling van het btw-compensatiefonds was de trend van verzelfstandiging van diensten en meer samenwerkingsverbanden gaande (Ter Bogt, 2008). De effectevaluatie constateert dan ook dat de trend van hogere declaraties deels samenhangt met de trend richting meer verzelfstandiging en samenwerkingsverbanden. Een kanttekening hierbij is dat de beschouwde periode 2003-2009 relatief kort is. De beslissing om een dienst uit te besteden wordt niet van het ene op het andere moment genomen. Contractuele relaties kennen meestal een duur van enkele jaren. Daarom stelt het ministerie dat een volgende evaluatie over een langere duur van het fonds wellicht meer inzicht oplevert over het voordoen van mogelijke effecten. Tot slot trekt het ministerie nog een aantal conclusies rond de administratieve lasten en de uitvoering door de Belastingdienst. Als laatste aanbeveling wordt door de evaluatie aangeraden om meer transparantie over kostprijzen bij gemeenten en provincies te creëren.

Anderzijds…

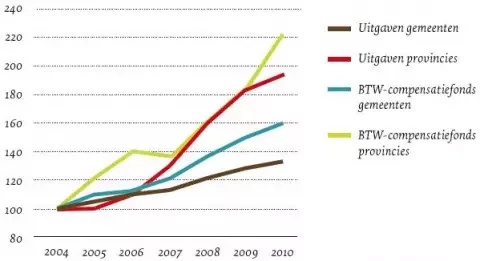

Naast deze relativerende conclusies over de toegevoegde waarde van het btw-compensatiefonds, zijn er ook enkele meer positieve signalen. In de grafiek wordt de ontwikkeling van de compensatie van btw aan gemeenten en provincies afgezet tegen de ontwikkeling van hun uitgaven. Daarbij worden indexcijfers getoond waarbij de omvang in 2004 is gesteld op 100. De budgettaire omvang van het fonds laat een sterke jaarlijkse ontwikkeling zien, die gemiddeld enkele procentpunten hoger ligt dan de gemeentelijke en provinciale uitgaven die voor compensatie van btw in aanmerking komen. Deze ontwikkeling zou samen kunnen hangen met een door het btw-compensatiefonds toegenomen uitbesteding van activiteiten. Anderzijds, het zou ook een trend kunnen weergegeven die voor de invoering van het fonds al gaande was.

Grafiek. Ontwikkeling btw-compensatiefonds en relevante uitgaven gemeenten en provincies (2004 = 100)

Brongegevens

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

| Uitgaven gemeenten | 100 | 104 | 110 | 113 | 121 | 129 | 133 |

| Uitgaven provincies | 100 | 101 | 109 | 130 | 159 | 183 | 194 |

| BTW-compensatie- fonds gemeenten |

100 | 110 | 113 | 121 | 137 | 150 | 161 |

| BTW-compensatie- fonds provincies |

100 | 121 | 139 | 138 | 163 | 185 | 223 |

Bron: Wassenaar (2011)

Ook Wojcik en Gradus (2009) concluderen op basis van hun onderzoek dat de afgelopen jaren de noodzaak van kostenreductie bij gemeenten is toegenomen en dat gemeenten meer aandacht besteden aan kostprijzen bij hun activiteiten. De combinatie van het uitbouwen van de gemeentelijke inkoopfunctie en de aandacht voor kostprijzen leidde er volgens hen bij een aantal gemeenten toe dat er meer taken worden uitbesteed.

Regeerakkoord

In het voorjaar van 2010 hadden de meeste politieke partijen (behalve GroenLinks en de SP) in hun definitieve verkiezingsprogramma’s de invoering van een btw-compensatiefonds voor de zorgsector opgenomen (Centraal Planbureau, 2010a), al zal dit meer zijn ingegeven door de door het CPB geraamde opbrengsten van 0,2 miljard euro dan uit een weloverwogen politieke overtuiging. In het regeerakkoord van het kabinet Rutte-Verhagen is naderhand opgenomen dat er een btw-compensatiefonds voor zowel de care als de cure-sector wordt ingevoerd, met als argument dat daardoor meer werk kan worden uitbesteed en de efficiency en kwaliteit kunnen toenemen (Regeerakkoord, 2010). Overigens staat in de financiële bijlage dat de invoering van een dergelijk fonds alleen wordt onderzocht, waarbij gegeven de onzekerheid over de opbrengsten deze vooralsnog op ‘0’ zijn gezet. Ook in de doorrekening van het regeerakkoord gaf het CPB – in afwijking van de eerdere berekeningen in Keuzes in Kaart – een opbrengst van ‘0’ (Centraal Planbureau, 2010b).

Ten tijde van de invoering van het btw-compensatiefonds voor de decentrale overheden werd de uitzondering van activiteiten in de zorgsector onder andere beargumenteerd vanuit het feit dat het bijzonder complex zou zijn de vele vrijgesteld ondernemers op een budgettair neutrale wijze te compenseren voor de btw. Op dit moment is volstrekt nog niet helder hoe aan dit probleem tegemoet gekomen zou kunnen worden.

Hoewel met de invoering van het btw-compensatiefonds voor de decentrale overheden de keuzes tussen uitvoering in eigen beheer en uitbesteding niet meer worden beïnvloed door de heffing van btw, laten de uitkomsten zien dat de budgettaire aspecten van deze keuze vaak minder relevant zijn dan andere motieven. Zoals de beleidsdoorlichting van het ministerie van Financiën laat zien, is er weinig aanleiding te verwachten dat bij zorgaanbieders dit geheel anders zou liggen (APE, 2010, p. 54 e.v.). Bij de onderzochte ziekenhuizen zijn ook andere argumenten relevant als de wens de kwaliteit te kunnen waarborgen, de taakvolwassenheid van externe partijen en de risico’s bij de overgang naar een andere aanbieder. Ook vanuit de sector is tot nu toe nog geen roep om een oplossing gehoord. Anderzijds geldt dat een deel van de zorginstellingen – in het bijzonder de grotere zorgaanbieders – meer dan gemeenten acteren in een competitieve omgeving, waardoor er een grotere aandacht voor kostprijzen, efficiency en mogelijke voordelen van uitbesteding verwacht zou mogen worden.

Conclusie

Hoewel met de invoering van het btw-compensatiefonds voor de decentrale overheden de keuzes tussen uitvoering in eigen beheer en uitbesteding niet meer worden beïnvloed door de heffing van btw, laten de uitkomsten van verschillende evaluaties zien dat de budgettaire aspecten van deze keuze vaak minder relevant zijn dan andere motieven. Dit zet nog steeds vraagtekens bij de toegevoegde waarde van het fonds. Dezelfde vraagtekens moeten dan ook geplaatst worden bij het kabinetsvoornemen een btw-compensatiefonds in te voeren voor de zorgsector.

Mattheus Wassenaar is werkzaam als Directeur Finance & Control bij de Dienst Justitiële Inrichtingen bij het ministerie van Veiligheid en Justitie. Hij verdedigde op 24 mei jl. aan de Vrije Universiteit zijn proefschrift over de effectiviteit van het btw-compensatiefonds (M.C Wassenaar, (2011), The Dutch VAT compensation fund and municipalities’ contracting out decisions, Amsterdam, het Zijlstra Center).

Literatuur

- APE/Rebelgroup Advisory (2010), Effectevaluatie btw-compensatiefonds, Den Haag.

- Bogt, H. ter (2008), ‘Recent and future management changes in local government: continuing focus on rationality and efficiency?’, Financial Accountability & Management 24:1, pp. 31-57.

- Centraal Planbureau (2010a), Keuzes in Kaart 2011-2015, Effecten van negen verkiezingsprogramma’s op economie en milieu, Den Haag.

- Centraal Planbureau (2010b), Analyse economische effecten financieel kader, Den Haag.

- Domberger, S., P. Jensen (1997), ‘Contracting out by the public sector’, Oxford Review of Economic Policy 13:4, pp. 67-78.

- Ministerie van Financiën (2010), Rapport Beleidsdoorlichting btw-compensatiefonds, Den Haag.

- Regeerakkoord (2010), Vrijheid en Verantwoordelijkheid, Den Haag.

- Tweede Kamer (1999-2000), Wet op het btw-compensatiefonds, 27 293, nr. 3, 18 september 2000.

- Tweede Kamer (2010-2011), Brief van de Minister van Financiën, 31 935, nr. 7.

- Wassenaar, M.C., H.A.I.M. Wolvers en B. Bijl (2003), Het btw-compensatiefonds, Den Haag, SDU Uitgevers.

- Wassenaar, M.C. (2004), ‘Botsing van administratieve stelsels bij de invoering van het btw-compensatiefonds’, Maandblad voor accountancy en bedrijfseconomie, 78: 590 - 596.

- Wassenaar, M.C. en R.H.J.M. Gradus (2004), ‘Contracting out: The importance of a solution for the VAT distortion’, CESifo Economic Studies 50(2): 377-396.

- Wassenaar, M.C., E. Dijkgraaf en R.H.J.M. Gradus (2010), ‘Contracting out: Municipalities reject the solution for the VAT-distortion’, Local Government Studies 36(5): 617-636.

- Wassenaar, M.C. (2010), ‘Waarom besteden gemeenten hun taken al dan niet uit?’, Tijdschrift voor Public Governance, Audit & Control, 6:2, pp. 42-45.

- Wassenaar, M.C. (2011), The Dutch VAT compensation fund and municipalities’ contracting out decisions, Amsterdam, het Zijlstra Center.

- Wojcik, A.M.W. en R.H.J.M. Gradus (2009), ‘Begint het btw-compensatiefonds te werken?’, Tijdschrift voor Public Governance, Audit & Control 7:2, pp. 31-33.