De toekomst van de financiële functie binnen publieke organisaties

14 januari 2013 om 13:17 0 reacties

Ontwikkelingen binnen en buiten de publieke sector, het aanscherpen van de planning & control en de toenemende druk op het voortdurend verhogen van kwaliteit en prestaties beïnvloeden steeds sterker het werk van financiële managers van publieke organisaties. Een

Ontwikkelingen binnen en buiten de publieke sector, het aanscherpen van de planning & control en de toenemende druk op het voortdurend verhogen van kwaliteit en prestaties beïnvloeden steeds sterker het werk van financiële managers van publieke organisaties. Een grote gemeente in Nederland heeft onder haar medewerkers in de financiële functie een inventariserend onderzoek laten uitvoeren, naar hun opvattingen over de belangrijkste trends in hun werk1.

Algemene trends en ontwikkelingen

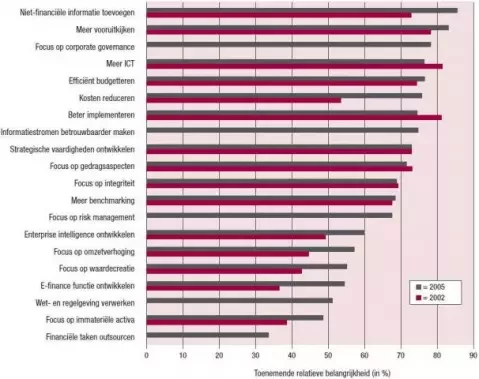

In 2005 is het onderzoek ‘Trends en Ontwikkelingen in de Financiële Functie’ voor het vierde achtereenvolgende jaar uitgevoerd onder Nederlandse en Belgische organisaties. Figuur 1 geeft een overzicht van de trends en ontwikkelingen waarnaar onderzoek is gedaan. Dit overzicht is samengesteld op basis van een uitgebreide literatuurstudie, en is ook in 2002, 2003 en 2004 gebruikt.

|

Trends en ontwikkelingen

|

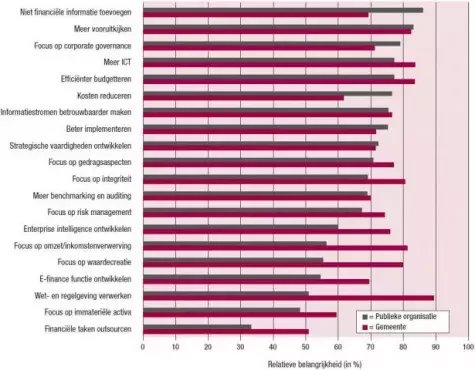

Figuur 1. Uit de literatuur geïdentificeerde trends en ontwikkelingen binnen de financiële functie

Het overzicht met ontwikkelingen en trends diende als basis voor een enquête die naar deelnemers van verschillende, overwegend financiële seminars werd gestuurd in het najaar van 2005. In totaal werden 155 ingevulde lijsten retour ontvangen, 49 uit België en 106 uit Nederland. Van de respondenten is 81 procent werkzaam in de profitsector en 19 procent in de publieke sector. 59 procent is werkzaam bij een organisatie met minder dan 1000 werknemers, 13 procent werkt bij een organisatie met meer dan 5000 medewerkers. De deelnemers werd gevraagd per trend aan te geven in hoeverre ze deze belangrijk vonden op een schaal van 0 (niet belangrijk) tot 3 (zeer belangrijk). Vervolgens werd het relatieve belang van een trend berekend door voor die trend de toegekende punten op te tellen en de som te delen door het maximum aantal te behalen punten (= aantal ingevulde vragenlijsten maal 3). Wanneer bijvoorbeeld een bepaalde trend in alle vragenlijsten als zeer belangrijk was aangegeven, kreeg deze trend een score van 100 procent voor belangrijkheid. Het resultaat voor de publieke sector is weergegeven in figuur 2, voor zowel 2002 als 2005.

Figuur 2. Trends en ontwikkelingen binnen de publieke sector voor de jaren 2002 en 2005 (klik op figuur voor vergroting).

Figuur 2 laat zien dat de financiële manager binnen een publieke organisatie het steeds drukker heeft gekregen in de afgelopen vijf jaar: niet alleen zijn er ten opzichte van het eerste onderzoek in 2002 vijf trends bijgekomen waarmee hij of zij zich moet bezighouden (focus op corporate governance, informatiestromen betrouwbaarder maken, focus op risk management, wet- en regelgeving verwerken, en financiële taken outsourcen), van de oorspronkelijke vijftien trends uit 2002 zijn er in 2005 tien belangrijker geworden, een duidelijke indicatie dat de financiële manager – en daarmee de publieke organisatie – zich in steeds woeliger vaarwater bevindt.

Opvallend is de grote nadruk die publieke organisaties leggen op de aspecten niet-financiële informatie toevoegen, meer vooruitkijken, efficiënter budgetteren en kosten reduceren. Kunnen de laatste drie nog verklaard worden uit een inhaalslag in het efficiënter maken van de financiële functie van publieke organisaties, dit geldt niet voor de eerste trend: publieke organisaties zijn immers traditioneel sterk in niet-financiële informatie. Het kan zijn dat dit het effect is van de nieuwe regelgeving van de laatste jaren (zoals het BBV voor gemeenten en VBTB voor het rijk) waarin de nadruk ligt op het rapporteren van niet-financiële informatie.

Wat ook opvalt is de hoge klassering van de focus op corporate governance. Uit een vergelijking met profitorganisaties2 blijkt dat deze organisaties een grotere nadruk dan publieke organisaties leggen op informatiestromen betrouwbaarder maken en wet- en regelgeving verwerken. Dit kan verklaard worden door de externe druk (bijvoorbeeld door Sarbanes-Oxley en de Code Tabaksblat) die deze ondernemingen na de boekhoudschandalen ondervinden voor het verhogen van de transparantie. Publieke organisaties hebben deze druk in mindere mate en moeten eerder vertrouwen op een focus op corporate governance om de beheersing en transparantie van hun organisatie te verhogen. Daarnaast leidt de maatschappelijke discussie over de transparante overheid tot extra aandacht voor deze trend.

Toenemende verzakelijking

Interessant is om uit dezelfde vergelijking met profitorganisaties te zien dat, zoals verwacht kon worden, deze organisaties meer belang dan publieke organisaties hechten aan de trends focus op omzetverhoging, focus op waardecreatie en focus op immateriële activa. De laatste trend moet in het licht worden gezien van activa, zoals kennis en merken, die profitorganisaties een concurrentievoordeel opleveren. Echter, in de afgelopen vijf jaar zijn alle drie ook belangrijker geworden voor publieke organisaties, hetgeen een teken kan zijn van de toenemende verzakelijking binnen de publieke sector. Tot slot kan opgemerkt worden dat publieke organisaties de laatste jaren veel aandacht hebben besteed aan het implementeren van nieuwe ICT-systemen, een ontwikkeling die gezien de onderzoeksuitkomsten weliswaar nog steeds gaande is maar in belang begint af te nemen.

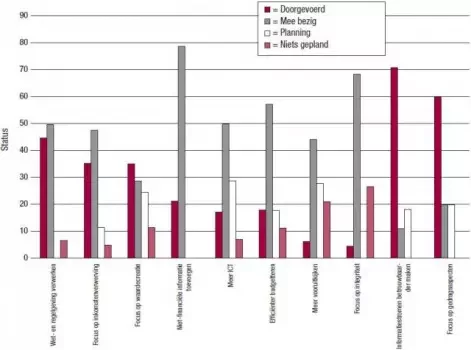

In figuur 3 is te zien dat publieke organisaties daadwerkelijk veel tijd besteden aan het inspelen op de belangrijkste trends en ontwikkelingen: vele ervan zijn het verst doorgevoerd binnen de organisatie.

Figuur 3. Vooruitgang van 2002 tot 2005.

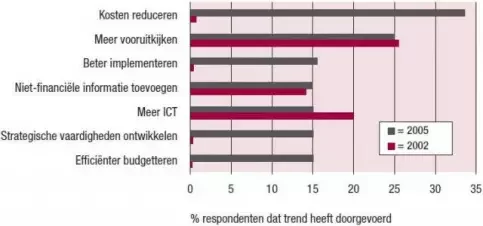

Op veel trends is vooruitgang geboekt, waarbij vooral de toename in de verbetering bij kosten reduceren in het oog springt. Het is duidelijk dat de financiële functie zich de laatste jaren heeft gericht op het reduceren van de kosten in de transactieverwerking, onder meer door het efficiënter maken van de financiële processen (zie beter implementeren en efficiënter budgetteren) en ook ICT toe te passen (hoewel naar dat laatste blijkbaar minder aandacht is uitgegaan de laatste jaren). Daarnaast is te zien dat de financiële overheidsfunctie zich opmaakt om, door het ontwikkelen van strategische vaardigheden, business partner te worden van het management.

Dat non-profitorganisaties ten opzichte van profitorganisaties een inhaalslag moeten maken in de professionalisering van de financiële functie, wordt duidelijk wanneer een gemiddelde wordt bepaald voor de mate waarin de respondenten de trends reeds hebben doorgevoerd in hun financiële functie: 18,4 procent van de profitorganisaties versus 11,7 procent van de non-profitorganisaties. Het moge duidelijk zijn dat er voor laatstgenoemde organisaties nog veel werk te doen valt. Wat opvalt is dat op de trends die te maken hebben met business partnering – meer vooruit kijken en strategische vaardigheden ontwikkelen – relatief weinig vooruitgang geboekt is. Wellicht heeft dit te maken met het fenomeen ‘terug in je hok’: in het algemeen moet de financiële functie zich, onder druk van de aanhoudende boekhoudschandalen, weer meer bezighouden met haar primaire taak, de transactieverwerking, waardoor er nauwelijks tijd overblijft voor activiteiten met toegevoegde waarde. In hoeverre dit ook voor de publieke sector geldt (waar de boekhoudschandalen minder impact gehad hebben) is niet geheel duidelijk, wellicht dat het verbreden van de proactieve rol van de financiële functie hier leidt tot competentiegeschillen binnen de organisatie waardoor er een druk van ‘schoenmaker, blijf bij je leest’ ontstaat.

Toekomst van de financiële functie

Bij elke discussie over de toekomst van de financiële functie komt onmiddellijk de vraag naar voren in hoeverre de financiële manager een business partner is van de interne klant, wat zoveel betekent als dat de financiële manager de ‘rechterhand’ is van politiek en management door het maken van strategische analyses en het geven van strategische adviezen. Om dit te onderzoeken, was in het onderzoek de volgende stelling opgenomen: ‘Door de schandalen van het afgelopen jaar zal de financiële functie zich noodgedwongen weer voornamelijk bezig moeten houden met haar kerntaken (administreren en rapporteren)’.

Hier was maar liefst 75 procent het niet mee eens, wellicht omdat – zoals eerder gesteld – boekhoudschandalen de ambtenaren wat minder hebben beziggehouden. Ook werd gevraagd naar de barrières die de financiële manager eventueel beletten om zichzelf te transformeren tot business partner (figuur 4).

Figuur 4. Mogelijke barrières op de weg naar business partnership.

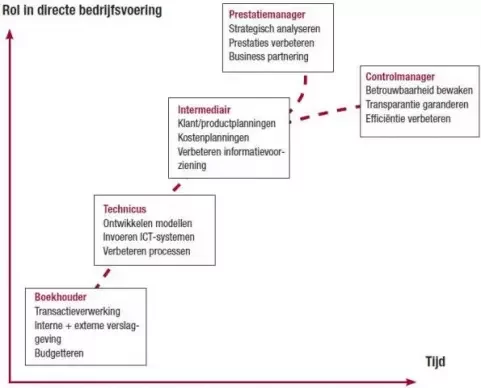

Figuur 4 laat zien dat publieke financiële managers een grotere kruisbestuiving tussen de verschillende organisatieonderdelen en/of onderdelen van de financiële functie zien als een mogelijkheid om uit te groeien tot de gewenste rechterhand van politiek en management. In feite staat de financiële manager op een tweesprong. De twee belangrijkste eisen die aan zijn positie worden gesteld, adviseur van het management enerzijds en bewaker van de financiële betrouwbaarheid anderzijds, wijzen erop dat er twee hoofdprofielen aan het ontstaan zijn voor de financiële manager van de 21ste eeuw (figuur 5):

- Controlmanager (in de profitsector: Chief Accounting Officer) – De CM verzorgt de ‘versterkte dijkbewaking’ van de organisatie. Hij is gespecialiseerd in financiële en niet-financiële registratie, verwerking en rapportering, het bewaken van de betrouwbaarheid van de processen in de organisatie, het bewaken en vergroten van de interne en externe transparantie, en in het voortdurend verbeteren van de efficiëntie van de financiële administratie. Door de aangescherpte wet- en regelgeving hebben organisaties een grote behoefte aan een dergelijke specialist. Het profiel van de CM bouwt voort op dat van de financial controller. De CM opereert onafhankelijk van het lijnmanagement en staat los van de dagelijkse controlactiviteiten. Hij is meer op strategisch niveau bezig: procedureontwikkeling, compliance en het verbeteren van interne en externe audits, controlprocessen en rapportages.

- Prestatiemanager (in de profitsector: Chief Performance Officer) – De PM is de strategische partner van het management. Hij is in toenemende mate een generalist die op basis van zijn financiële en organisatiekennis niet alleen adviseur is maar zelf ook dieper in de bedrijfsvoering gaat, met soms directe verantwoordelijkheid voor bepaalde organisatieonderdelen. De CM is een actieve richtingaangever en aanjager van verbeteringen in de organisatie. Door de steeds hogere eisen van politiek en samenleving hebben organisaties grote behoefte aan een dergelijke verbeteraar die het de organisatie mogelijk maakt optimale prestaties te leveren. Het profiel van de CM bouwt voort op dat van de business controller.

Figuur 5. De mogelijke toekomst van de financiële overheidsmanager.

In de nabije toekomst zal de financiële overheidsmanager, uiteraard in samenspraak met het management, een bewuste keuze moeten maken om zijn toegevoegde waarde voor de organisatie te kunnen blijven garanderen.

Dr. A.A. de Waal MBA is associate professor strategisch management aan de Maastricht School of Management en daarnaast zelfstandig adviseur en auteur. Voorjaar 2006 verschijnt zijn boek De financiële manager van de 21ste eeuw bij Kluwer.

Noten

1 Eerder publiceerde André de Waal in TPC 2005-2 de resultaten van een soortgelijk onderzoek in 2004, met daarbij de case van een ministerie.

2 De Waal (2006), De financiële manager van de 21ste eeuw, Kluwer